Nous concevons, sélectionnons et distribuons les produits financiers dits « structurés » pour nos clients. Nous assurons un suivi régulier, sur mesure et adapté aux besoins des entreprises.

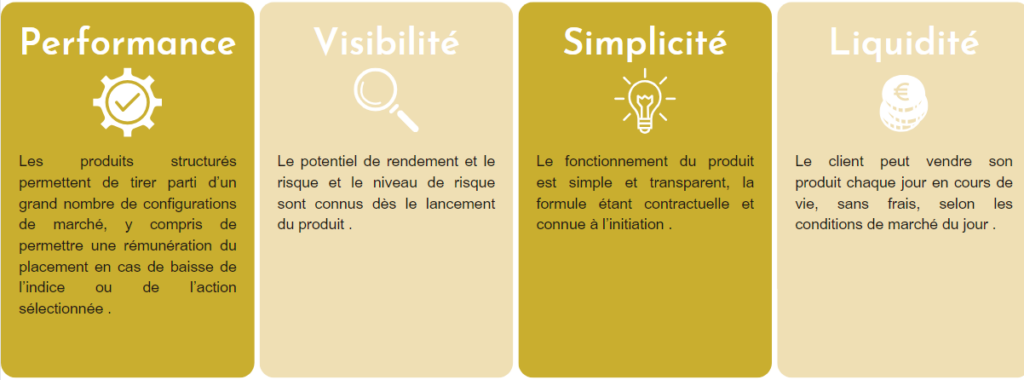

De plus en plus présent sur le marché boursier, les produits structurés sont des solutions de placements sur-mesure offrant un couple rendement/risque optimisé qui allient :

Il offre la possibilité de récupérer des bénéfices sous forme de pourcentage en coupon à des dates prédéfinies selon la variation de l’actif. Si celui-ci dépasse un certain niveau il se terminera avant son terme.

Les évènements sur un produit structuré sont déterminés au niveau du sous-jacent pendant la durée de vie du produit. Celui-ci peut être une action, un groupe d’action ou encore un indice.

La date de constatation initiale, que l’on appelle Strike, est la date qui marque le début de la vie du produit.

La fréquence de constatation est une date qui correspond à un moment donné où l’on observe le niveau du sous-jacent.

Les coupons sont attribués sous forme de pourcentage. Ils sont les intérêts que vous pouvez percevoir de 2 façons :

- En capital

- Distribués à chaque date de constatation et calculés selon le montant investi.

La maturité est la durée de vie maximale d’un produit structuré et se situe en général entre 5 et 10 ans. Le produit peut être cependant rappelé par anticipation avant son terme. Sa durée de vie sera alors inférieur à la maturité.

Afin de protéger le capital et les coupons, une barrière de protection du capital est mise en place. Le niveau de cette barrière détermine jusqu’à quel niveau du sous-jacent l’investisseur est protégé contre une perte en capital. C’est uniquement au terme que l’on regarde si le niveau du sous-jacent est au dessus ou en dessous du niveau de la barrière de protection du capital auquel cas l’investisseur peut être exposé à la performance négative du sous-jacent.

La barrière de rappel ou remboursement anticipé, aide à déterminer si le produit est remboursé ou non par anticipation.

Pour que le produit se finisse avant la maturité, il faut que le sous-jacent soit égale ou supérieur à la barrière de rappel.

Inconvénients de ce type de placement :

- Il faut avoir un horizon de placement moyen terme pour appréhender ce type de placement. Donc la trésorerie inhérente au fonds de roulement n’est pas destinée à ce type de placement.

- Les rendements de ces placements seront toujours inférieurs à des placements en OPCVM (Organisme de placement collectif en valeurs mobilières) ou titres vifs dans un univers de marché favorable.

Avantages de ce type de placement :

- Rendement moyen attendu supérieur aux rendements monétaires, obligataires, et des comptes à terme…

- Garantie ou protection du capital placé

- Lisibilité du gain financier pour visualiser un rendement dans le temps.

Nous sélectionnons les produits parmi une vingtaine de banques partenaires, soit en direct via leurs salles de marché soit par l’intermédiaire de partenaires brokers qui réalisent des appels d’offres pour notre compte.